この記事は、こんな人におすすめ!

- 社会人になったので、資産形成したい

- 怖い・危ないことはしたくない

- 株価を見るのは面倒

NISAって何?

NISAってどういう意味?

NISAとは、Nippon Individual Account(日本個人貯蓄口座)の略で、ニーサって読みます。

イギリスで用いられていた、ISA(個人貯蓄口座)という制度をモデルに、日本版に変更したものです。

金融商品を用いた資産形成を推進するための国が定めた制度です。

NISAって何が良いの?

NISAは、株式や投資信託(株式の詰め合わせパック)などの金融商品を売買して生まれた利益に税金がかからないという制度です。

通常、株式などで生まれた利益には約20%の税金がかかります。

100万円利益が出たら、20万円も税金で引かれてしまいます。

NISAを活用することで、その20万円の税金を払わなくて良くなるのです。

NISAにはどんな種類があるの?

NISAには、

- 新しいNISA

- つみたてNISA

- ジュニアNISA

の3つがあります。

それぞれ簡単に紹介していきます。

新しいNISAについて

2023年までは一般NISAって呼ばれるもので、

非課税枠(税金がかからない範囲)が年間120万円まで、非課税期間が5年間。

運用金額(株式や投資信託として保持している金額)600万円までは、非課税になります。

2024年から、新しいNISAとなって生まれ変わります。

新しいNISAは、

非課税枠が年間102万円で、非課税期間が5年間。

運用金額510万円までは、非課税になります。

短期間に大きな金額を投資したい人などの中級者向けのNISAです。

つみたてNISAについて

つみたてNISAは、非課税枠が年間40万円までで、非課税期間が20年間。

運用金額800万円までは、非課税になります。

長期間でコツコツ投資する仕組みで、投資初心者向けです。

ジュニアNISA について

ジュニアNISAは、今まで紹介したものとは少し違って、利用できる人が未成年に限定されています。

非課税枠が年間80万円までで、非課税期間が5年間。

運用金額400万円までは、非課税になります。

ジュニアNISAは、親が子供名義で口座開設を行って運用する、という形が多いです。

子供が成人するときに、お金の教育の一環として、運用していた400万円の存在を明かし、売らずに保有し続けることで、親が子供の資産形成を手助けすることが出来る素敵な制度となっています。

どれを始めるべき?

大前提として、NISAは投資をするものなので、余剰資金(余っているお金)で行うのが基本です。

貯金せずに行ってしまうと、いざというときにすぐに使えるお金がなくなってしまいます。

新社会人には、つみたてNISAがおすすめです。

おさらいをすると、つみたてNISAは、年間40万円を20年間非課税で利用できる。

毎月3.3万円ずつ利用すると、年間40万円になる。

他のNISAよりも非課税期間が長いため、将来に向けた資産形成に適しています。

月3.3万円が難しいという人も、毎月100円から積立できるので、試しに始めてみると良いと思います。

長期間運用を続けることで、いろいろなリスクを回避できます。

新しいNISAのように短期間だと、コロナウイルスで株価が大暴落をしたように、損をしてしまう可能性があります。

でも、長期間運用する場合、株価が低いときと高いときが何度もありながらも、成長している経済の恩恵を受けることが出来ます。

アメリカは、100年間の平均で年6.2%、20年間の平均で年7.9%と経済が成長しています。

貯金じゃダメ?

投資なんて怖いし、貯金で良いじゃん、と思っている人いませんか?

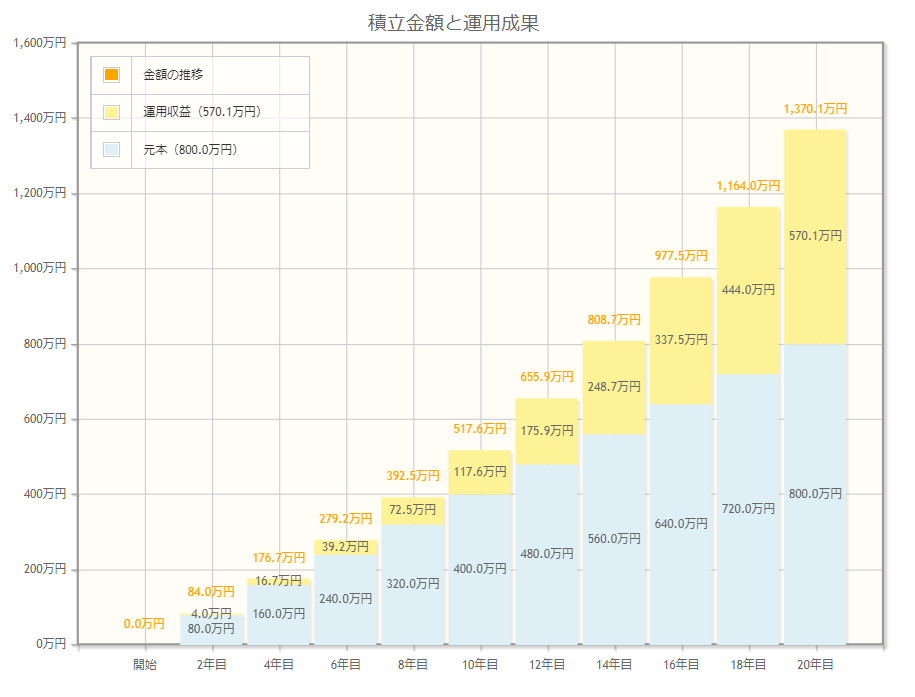

「年間40万円を20年間貯金したら800万円になるし、それで良いじゃん」という人向けに、

つみたてNISAを活用するとどれだけお得か説明します。

アメリカは、100年間の平均で年6.2%株価が成長しているので、少なく年5%と見積もると、

結論、500万円以上お得だったりします。

(出典:金融庁 資産運用シミュレーション)

上のグラフの一番右を見ると、20年目に元本(投資したお金)800万円に利益が570万円乗って、合計で1370万円になっている事がわかります。

30年間続けると、元本よりも利益のほうが多くなるのです。

貯金では期間に比例してお金が貯まるのに対して、長期間の投資では指数関数的にお金が増えるのです。

将来に向けて、つみたてNISAを始めるという選択肢もありではないでしょうか?